Các doanh nghiệp như Hòa Phát, Hoa Sen và Nam Kim đã ghi nhận kết quả kinh doanh bán niên 2024 khá khả quan. Dù vậy, theo dự báo từ Chứng khoán VCBS, những đơn vị này có thể sẽ tiếp tục đối diện với không ít thách thức trong hai quý còn lại…

Những điểm sáng của ngành thép

Những điểm nổi bật trong kỳ báo cáo tài chính quý II và nửa đầu năm 2024 đã cho thấy một số doanh nghiệp ngành thép ghi nhận kết quả kinh doanh tích cực. Trong bối cảnh thị trường có nhiều biến động trái chiều, Hòa Phát, Hoa Sen và Nam Kim đều cho thấy những dấu hiệu khả quan về lợi nhuận và doanh thu.

Tập đoàn Hòa Phát (Mã CK: HPG) đã công bố Báo cáo tài chính hợp nhất quý II/2024, cho thấy doanh thu thuần đạt 39.936 tỷ đồng, tăng 34% so với cùng kỳ năm trước.

Lợi nhuận ròng của Hòa Phát đạt gần 3.320 tỷ đồng, tăng mạnh 127% so với cùng kỳ. Sự tăng trưởng này chủ yếu nhờ vào doanh thu tăng đáng kể, biên lợi nhuận được cải thiện từ 11% lên 13%, và chi phí tài chính giảm trong quý vừa qua.

So với quý trước, doanh thu hợp nhất của Hòa Phát tăng thêm 10.137 tỷ đồng, tương đương mức tăng 34%.

Sự tăng trưởng doanh thu này được giải thích bởi sản lượng thép xây dựng tiêu thụ tăng. Mặc dù giá thép giảm đã làm biên lợi nhuận có phần thu hẹp, nhưng với việc duy trì ổn định giá thành và các chi phí hoạt động, Hòa Phát vẫn ghi nhận kết quả tích cực.

Tổng chi phí tài chính của tập đoàn không thay đổi nhiều so với quý trước. Dư nợ vay dài hạn tăng do giải ngân vốn cho các dự án đầu tư, nhưng dư nợ vay ngắn hạn lại giảm. Tổng chi phí lãi vay giảm 11% so với tháng trước, từ 636 tỷ đồng xuống còn 564 tỷ đồng.

Lũy kế 6 tháng đầu năm 2024, Hòa Phát ghi nhận 71.029 tỷ đồng doanh thu và 6.189 tỷ đồng lợi nhuận sau thuế, tăng lần lượt 25,5% và 238% so với cùng kỳ năm ngoái. Hòa Phát đã hoàn thành 51% chỉ tiêu doanh thu và 62% mục tiêu lợi nhuận năm sau nửa năm.

Bên cạnh Hòa Phát, Công ty Cổ phần Tập đoàn Hoa Sen (Mã CK: HSG) cũng nổi bật với những kết quả kinh doanh ấn tượng trong quý II/2024. Doanh thu thuần của Hoa Sen đạt 10.986 tỷ đồng, tăng 25,4% so với cùng kỳ năm trước.

Hoa Sen đã duy trì lợi nhuận liên tiếp trong 3 quý, và sớm hoàn thành chỉ tiêu niên độ tài chính 2023 – 2024 (từ 1/4 – 30/6). Cụ thể, Hoa Sen ghi nhận 29.200 tỷ đồng doanh thu thuần, tăng 24% so với cùng kỳ và lợi nhuận ròng gần 700 tỷ đồng, vượt 80% kế hoạch lợi nhuận đề ra chỉ sau 9 tháng.

Trong báo cáo tài chính quý III niên độ 2023 – 2024, doanh thu thuần của Hoa Sen đạt 10.840 tỷ đồng, tăng 25% so với cùng kỳ. Lợi nhuận gộp tăng mạnh 50% lên 1.337 tỷ đồng, giúp biên lợi nhuận gộp cải thiện từ 10,3% lên 12,3%.

Hoạt động tài chính cũng ghi nhận kết quả tích cực với doanh thu tăng 141%, đạt 31 tỷ đồng, trong khi chi phí lãi vay giảm 28%, còn 39 tỷ đồng. Tuy nhiên, chi phí bán hàng tăng 25% lên 901 tỷ đồng và chi phí quản lý doanh nghiệp tăng 12% lên 129 tỷ đồng.

Kết quả, Hoa Sen ghi nhận lợi nhuận sau thuế đạt 273 tỷ đồng trong quý, gấp 19 lần so với cùng kỳ năm trước. Tuy nhiên, mức lợi nhuận này vẫn thấp hơn 15% so với quý liền trước. Theo lý giải của công ty, sự tăng trưởng lợi nhuận đột biến này chủ yếu do so sánh với mức nền thấp trong bối cảnh ngành thép thoái trào năm trước.

Tiếp sau Hoa Sen, Công ty Cổ phần Thép Nam Kim (Mã CK: NKG) cũng công bố kết quả kinh doanh khả quan trong quý II/2024. Doanh thu thuần đạt hơn 5.660 tỷ đồng và lợi nhuận sau thuế đạt 220 tỷ đồng, tăng lần lượt 3% và 75% so với cùng kỳ.

Trong quý, doanh thu tài chính của Nam Kim tăng 125% lên 114 tỷ đồng, đồng thời công ty đã giảm chi phí tài chính đáng kể, giảm 44% xuống còn 70 tỷ đồng. Chi phí lãi vay giảm mạnh 46%, chỉ còn 43 tỷ đồng.

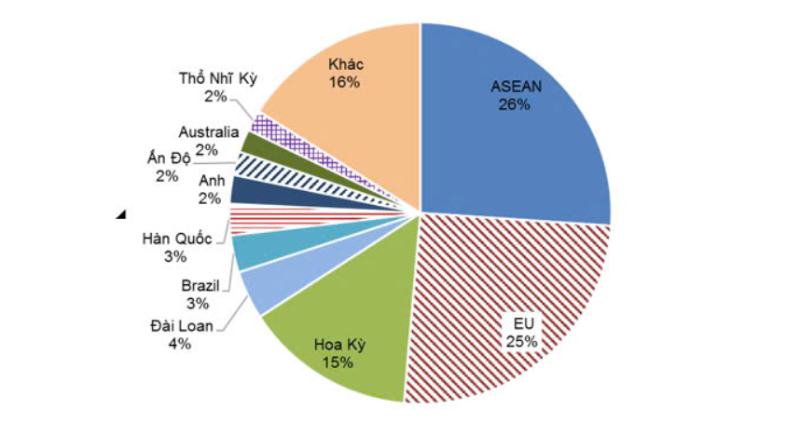

Lũy kế 6 tháng đầu năm, Nam Kim ghi nhận doanh thu thuần 10.952 tỷ đồng, tăng 11% so với cùng kỳ. Công ty đặc biệt chú trọng đến xuất khẩu với doanh thu từ thị trường nước ngoài đạt gần 7.500 tỷ đồng, chiếm phần lớn trong tổng doanh thu, trong khi doanh thu nội địa đạt hơn 3.500 tỷ đồng.

Lợi nhuận sau thuế lũy kế 6 tháng của Nam Kim đạt 370 tỷ đồng, gấp gần 5 lần so với cùng kỳ. Mức tăng trưởng này phần lớn nhờ vào sự phục hồi của ngành thép và so sánh với nền lợi nhuận thấp của năm trước.

Hành trình còn lại của năm 2024 còn gian nan

Mặc dù ba doanh nghiệp thép lớn như Hòa Phát, Hoa Sen và Nam Kim đã ghi nhận sự tăng trưởng tốt trong nửa đầu năm 2024, điều này phần nào được thúc đẩy bởi nền kinh doanh cùng kỳ năm trước ở mức thấp. Những lợi thế về quy mô, thương hiệu, công nghệ và giá nguyên liệu đầu vào ổn định cùng khả năng nhạy bén trong việc nắm bắt cơ hội xuất khẩu cũng đã góp phần mang lại kết quả tích cực.

Tuy nhiên, theo đánh giá từ Chứng khoán Vietcombank (VCBS), các yếu tố này chỉ mang tính chất tạm thời và không thực sự bền vững. Một trong những rủi ro lớn đến từ các chính sách mới của EU, có khả năng gây bất lợi cho hoạt động xuất khẩu thép của Việt Nam. Thêm vào đó, việc giá nguyên liệu giảm nhanh vào cuối quý II có thể đặt áp lực lên doanh nghiệp trong việc trích lập dự phòng giảm giá hàng tồn kho trong quý III/2024.

Về triển vọng những tháng cuối năm, VCBS dự báo giá thép tại Trung Quốc sẽ tiếp tục duy trì ở mức thấp, quanh 3.000 nhân dân tệ/tấn do nhu cầu tiêu thụ chưa có dấu hiệu phục hồi rõ rệt. Thị trường bất động sản của Trung Quốc cũng đang gặp khó khăn khi niềm tin của người mua nhà suy giảm và các chính sách hỗ trợ cần thêm thời gian để phát huy hiệu quả. Dựa trên chỉ số bất động sản RMI của Trung Quốc dưới ngưỡng 100, VCBS cho rằng việc cắt giảm nguồn cung thép cùng các biện pháp hỗ trợ sẽ không mang lại kết quả rõ ràng trong ngắn hạn, buộc các doanh nghiệp phải đẩy mạnh việc thanh lý hàng tồn kho trong bối cảnh nguồn cung dư thừa.

Ở thị trường Mỹ và EU, giá thép có thể đã chạm đáy do các biện pháp bảo hộ nhằm bảo vệ sản xuất nội địa. Điều này giúp giảm bớt tác động từ thép giá rẻ Trung Quốc, tuy nhiên, theo VCBS, giá thép xuất khẩu tại các thị trường này khó có thể phục hồi mạnh, dù đà giảm có thể sẽ chững lại trong thời gian tới.

Đối với thị trường trong nước, giá thép thanh tại Việt Nam đã đi ngang ở mức 14 triệu đồng/tấn, mức thấp nhất trong nhiều năm, trong bối cảnh thép giá rẻ từ Trung Quốc tràn vào. VCBS dự báo giá thép nội địa có thể tiếp tục điều chỉnh giảm do áp lực từ việc giá thép Trung Quốc suy giảm mạnh. Bên cạnh đó, mùa mưa – giai đoạn thấp điểm của ngành xây dựng – cũng góp phần làm tăng áp lực giảm giá.

Ngoài ra, biện pháp chống bán phá giá tạm thời đối với các sản phẩm HRC và tôn mạ nhập khẩu từ Trung Quốc, Ấn Độ và Hàn Quốc có thể sẽ được áp dụng vào khoảng tháng 10 hoặc 11/2024. Biện pháp này có thể tạo ra sự điều chỉnh trên thị trường, nhưng hiệu quả thực sự còn cần thời gian để đánh giá.

Cuộc tranh cãi giữa Hòa Phát và nhóm các doanh nghiệp tôn mạ, ống thép như Hoa Sen và Nam Kim xoay quanh vấn đề có nên khởi kiện điều tra chống bán phá giá đối với sản phẩm thép cán nóng (HRC) vẫn đang tiếp diễn căng thẳng. Phía Hòa Phát, với vai trò là nhà sản xuất HRC lớn nhất trong nước, cho rằng việc điều tra là cần thiết để bảo vệ ngành thép nội địa. Tuy nhiên, nhóm doanh nghiệp tôn mạ và ống thép lo ngại rằng nếu Hòa Phát chiếm ưu thế trong việc cung cấp HRC, họ có thể phải mua nguyên liệu này với giá cao, dẫn đến mất cạnh tranh trên thị trường.

Theo đánh giá của Chứng khoán Vietcombank (VCBS), nếu các biện pháp điều tra chống bán phá giá được thông qua, tác động lớn nhất sẽ đổ dồn vào sản phẩm HRC, do đây là mặt hàng chủ lực tiêu thụ nội địa của Hòa Phát. Trong khi đó, các doanh nghiệp tôn mạ và ống thép chủ yếu phụ thuộc vào nguồn cung HRC để sản xuất, lo sợ sự độc quyền có thể đẩy giá nguyên liệu lên cao, ảnh hưởng đến lợi nhuận của họ.

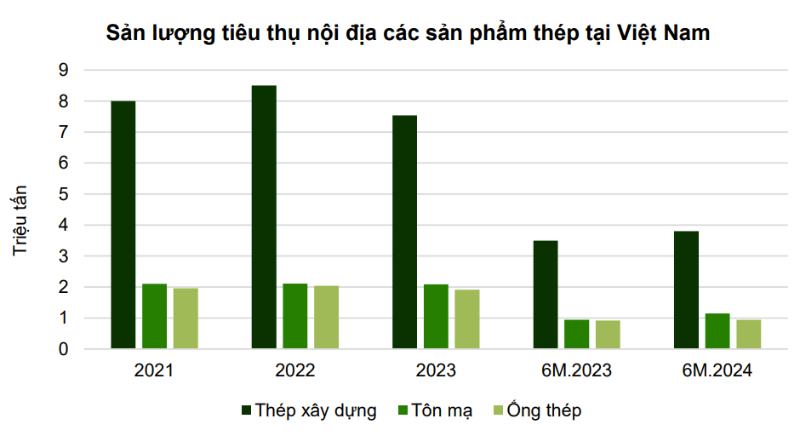

Dữ liệu từ Hiệp hội Thép Việt Nam trong 7 tháng đầu năm 2024 cho thấy sản xuất thép thô đạt hơn 12,8 triệu tấn, tăng 21% so với cùng kỳ năm 2023. Sản xuất thép thành phẩm đạt gần 17 triệu tấn, tăng 9,4%. Đáng chú ý, sản xuất tôn mạ kim loại và sơn phủ màu tăng cao nhất, đạt 29,2%; thép xây dựng tăng 14,6%; trong khi HRC chỉ tăng nhẹ 2,9%. Ngược lại, sản xuất thép cuộn cán nguội (CRC) và ống thép đều ghi nhận sự sụt giảm, lần lượt giảm 14,9% và 1,1%.

Về mặt tiêu thụ, doanh số bán thép thành phẩm đạt 16,8 triệu tấn, tăng 14,3% so với cùng kỳ năm 2023. Xuất khẩu thép thành phẩm đạt 4,9 triệu tấn, tăng 6,8%. Trong đó, xuất khẩu CRC tăng mạnh nhất với 40,6%, theo sau là tôn mạ kim loại, sơn phủ màu và thép xây dựng. Tuy nhiên, xuất khẩu ống thép giảm 1,2% và HRC giảm nhẹ 0,8% so với cùng kỳ năm 2023.

Sự khác biệt về lợi ích giữa Hòa Phát và các doanh nghiệp tôn mạ, ống thép phản ánh một vấn đề quan trọng trong ngành: sự cần thiết của việc cân đối lợi ích giữa các bên để tránh tình trạng độc quyền và đảm bảo cạnh tranh lành mạnh. Trong bối cảnh nhu cầu thép trong nước và quốc tế vẫn chưa hồi phục hoàn toàn, việc quản lý nguồn cung và giá cả nguyên liệu đầu vào trở thành bài toán khó cho cả ngành thép Việt Nam.

Nguyễn Hoàng Mạnh, CEO của Giathep.net, là một nhà lãnh đạo trẻ tuổi nhưng đã khẳng định được vị thế của mình trong ngành cung ứng vật liệu xây dựng tại Việt Nam. Từ những ngày đầu khởi nghiệp, ông đã nhận ra tiềm năng của việc áp dụng công nghệ vào lĩnh vực truyền thống như xây dựng. Từ đó, ông đã sáng lập và phát triển Giathep.net, trang web chuyên cung cấp thông tin cập nhật và chính xác về giá thép, cùng với các loại vật liệu xây dựng khác.

Nhờ tầm nhìn xa và chiến lược kinh doanh hợp lý, ông Mạnh đã dẫn dắt Giathep.net không chỉ trở thành một địa chỉ tin cậy cho các nhà thầu, kỹ sư mà còn là nền tảng giúp người tiêu dùng tiếp cận dễ dàng với thông tin giá cả thị trường.

#ceogiathep #admingiathep #ceonguyenhoangmanh #authorgiathep

Thông tin liên hệ:

- Website: https://giathep.net/

- Email: ceonguyenhoangmanh@gmail.com

- Địa chỉ: 152 Đ. Nguyễn Xí, Phường 26, Bình Thạnh, Hồ Chí Minh, Việt Nam